TOP 20 R&D Pharma : Classement mondial des laboratoires pharmaceutiques établis en 2010 à partir des investissements réalisés en recherche et développement en 2009 :

| Classt R&D 2009 | Laboratoire | Pays | Investissement en millions d'euros | % de variation 2009 par rapport à 2008 | % R&D par rapport au chiffre d'affaires 2009 |

| 1 | Roche | Suisse | 6,401.86 | 9,1 | 19,4 |

| 2 | Pfizer | États-Unis | 5,404.13 | -2,4 | 15,5 |

| 3 | Novartis | Suisse | 5,156.02 | 2,5 | 16,7 |

| 4 | Johnson & Johnson | États-Unis | 4,868.87 | -7,8 | 11,3 |

| 5 | Sanofi-Aventis | France | 4,569.00 | 0,2 | 15,3 |

| 6 | GlaxoSmithKline | Royaume-Uni | 4,084.44 | 9,5 | 12,8 |

| 7 | Merck & Co. | États-Unis | 4,073.66 | 21,6 | 21,3 |

| 8 | Takeda Pharmaceutical | Japon | 3,391.78 | 64,3 | 29,5 |

| 9 | AstraZeneca | Royaume-Uni | 3,090.26 | -12 | 13,5 |

| 10 | Eli Lilly | États-Unis | 3,015.34 | 12,6 | 19,8 |

| 11 | BristolMyers Squibb | États-Unis | 2,541.77 | 1,7 | 16,9 |

| 12 | Boehringer Ingelheim | Allemagne | 2,215.00 | 5 | 17,4 |

| 13 | Amgen | États-Unis | 1,996.06 | -5,5 | 19,6 |

| 14 | Abbott Laboratories | États-Unis | 1,912.24 | 2 | 8,9 |

| 15 | Bayer Healthcare | Allemagne | 1,700.00 | * | * |

| 16 | Daiichi Sankyo | Japon | 1,381.57 | 12,9 | 21,9 |

| 17 | Merck KGaA | Allemagne | 1,344.60 | 8,9 | 17,4 |

| 18 | Astellas Pharma | Japon | 1,190.81 | 18,3 | 16,5 |

| 19 | Eisai | Japon | 1,168.71 | 13,1 | 20 |

| 20 | Novo Nordisk | Danemark | 1,001.06 | 0,6 | 14,6 |

*En 2009 , Bayer HealthCare a mobilisé 1,7 milliard d'euros pour la recherche, soit 66% des dépenses totales du Groupe Bayer dans ce domaine. [source : Bayer]

« Le tableau de bord 2010 sur les investissements en R&D industrielle publié par la Commission montre que les investissements en R&D des principales entreprises européennes ont reculé de 2,6 % en 2009 soit beaucoup moins que les ventes et les bénéfices, qui ont respectivement diminué de 10,1 et de 21 %. Aux États-Unis, la baisse des investissements en R&D des grandes entreprises, de 5,1 %, a été deux fois plus forte, tandis que mondialement, ce recul s'établissait à 1,9 %. Les entreprises japonaises ont maintenu leur niveau d'investissement. Ailleurs en Asie (Chine, Inde, Hong Kong, Corée du Sud et Taiwan), les entreprises locales ont maintenu les niveaux élevés de croissance de la R&D qu'ils avaient atteint au cours des années précédentes. Pour la deuxième année consécutive, le fabricant automobile japonais Toyota est le premier investisseur mondial en R&D, avec 6,8 milliards d'euros. Trois entreprises de l'UE figurent parmi les dix mieux classées: Volkswagen, le premier investisseur européen avec 5,8 milliards d'euros, Nokia et Sanofi-Aventis. Le tableau de bord porte sur les 1 400 premières entreprises mondiales...

[...]

...Tendances par entreprises et sectorielles

On trouve, parmi les dix premiers investisseurs mondiaux en R&D, trois entreprises dont le siège se trouve en Europe (Volkswagen, Nokia et Sanofi-Aventis), trois entreprises américaines (Microsoft, Pfizer et Johnson & Johnson) et une entreprise japonaise (Toyota, numéro un mondial). Le «top 50» comprend 16 entreprises européennes, 19 entreprises américaines et 12 entreprises japonaises (voir fig. 2). Parmi ces 50 entreprises, 30 ont réduit leurs investissements en R&D en 2009.

En dépit de la crise, la composition sectorielle de l'investissement en R&D est restée globalement inchangée. Les entreprises américaines des secteurs à forte intensité de R&D, tels que le secteur pharmaceutique ou l'informatique, contribuent pour plus de deux tiers à l'investissement total en R&D des États-Unis. La situation est différente dans l'UE et au Japon, puisque les secteurs à intensité de R&D moyenne à forte (l'automobile et l'électronique, notamment) y prédominent, les entreprises de ces pays dans les secteurs à forte intensité de R&D ne représentant qu'un tiers des investissements totaux.

Il y a eu une forte contraction des investissements en R&D chez certains fabricants automobiles, notamment Ford (-32,4 %), Renault (-26,5%), et General Motors ( 24,1%). D'autres, comme Nissan et Toyota, ne les ont que légèrement réduits, certains les ayant même augmentés, à l'instar de Hyundai.

Parmi les entreprises qui ont accru leurs investissements en R&D, on compte non seulement celles qui ont réalisé de bons chiffres d'affaires et bénéfices, comme Huawei Technologies (+27,8 %) et Apple (+25,4 %), mais aussi d'autres dont le chiffre d'affaire et les bénéfices ont diminué, comme Bayer (+8,8 %) et General Electric (+10,1 %).

Le secteur des énergies alternatives a poursuivi sa croissance rapide. Le tableau de bord compte désormais 15 entreprises ayant pour principal objet la production d'énergies non polluantes (soit 9 de plus que l'année précédente). Ces entreprises, dont 13 sont basées dans l'UE et 2 hors de l'UE, ont investi plus de 500 millions d'euros dans la R&D en 2009, soit une augmentation de 28,7 %. Des entreprises d'autres secteurs, notamment celui des hydrocarbures, investissent également dans les énergies alternatives....

[Source : communiqué de presse Commission Européenne du 26 octobre 2010 « R&D et crise économique: les grandes entreprises de l'UE réduisent moins l'investissement que les américaines, mais l'Europe reste à la traîne » - EU Industrial R&D Investment Scoreboard]

October 26, 2010 -

October 26, 2010 -

CONFÉRENCE 2e Rencontre annuelle INDUSTRIE PHARMACEUTIQUE - Paris - jeudi le 2 décembre 2010 -

CONFÉRENCE 2e Rencontre annuelle INDUSTRIE PHARMACEUTIQUE - Paris - jeudi le 2 décembre 2010 -

[Aps 3/11/10] ALGER-Le marché du médicament en Algérie est prometteur, grâce aux opportunités d'investissement qu'il offre, a indiqué, mercredi à Alger,Aït Ramdane Ahmed, chef de division de promotion de l'investissement au

[Aps 3/11/10] ALGER-Le marché du médicament en Algérie est prometteur, grâce aux opportunités d'investissement qu'il offre, a indiqué, mercredi à Alger,Aït Ramdane Ahmed, chef de division de promotion de l'investissement au

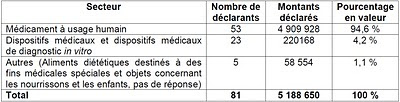

26 octobre 2010 - Déclarations des aides versées aux associations par les industriels de santé : la HAS publie les chiffres pour 2009 -

26 octobre 2010 - Déclarations des aides versées aux associations par les industriels de santé : la HAS publie les chiffres pour 2009 -

Septembre 2010 : l'analyse trimestrielle de l'emploi dans l'industrie pharmaceutique par le

Septembre 2010 : l'analyse trimestrielle de l'emploi dans l'industrie pharmaceutique par le

October 22, 2010 - ASEBIO : 700 sociétés ont envoyé 1400 délégués pour participer à la rencontre BioSpain 2010

October 22, 2010 - ASEBIO : 700 sociétés ont envoyé 1400 délégués pour participer à la rencontre BioSpain 2010